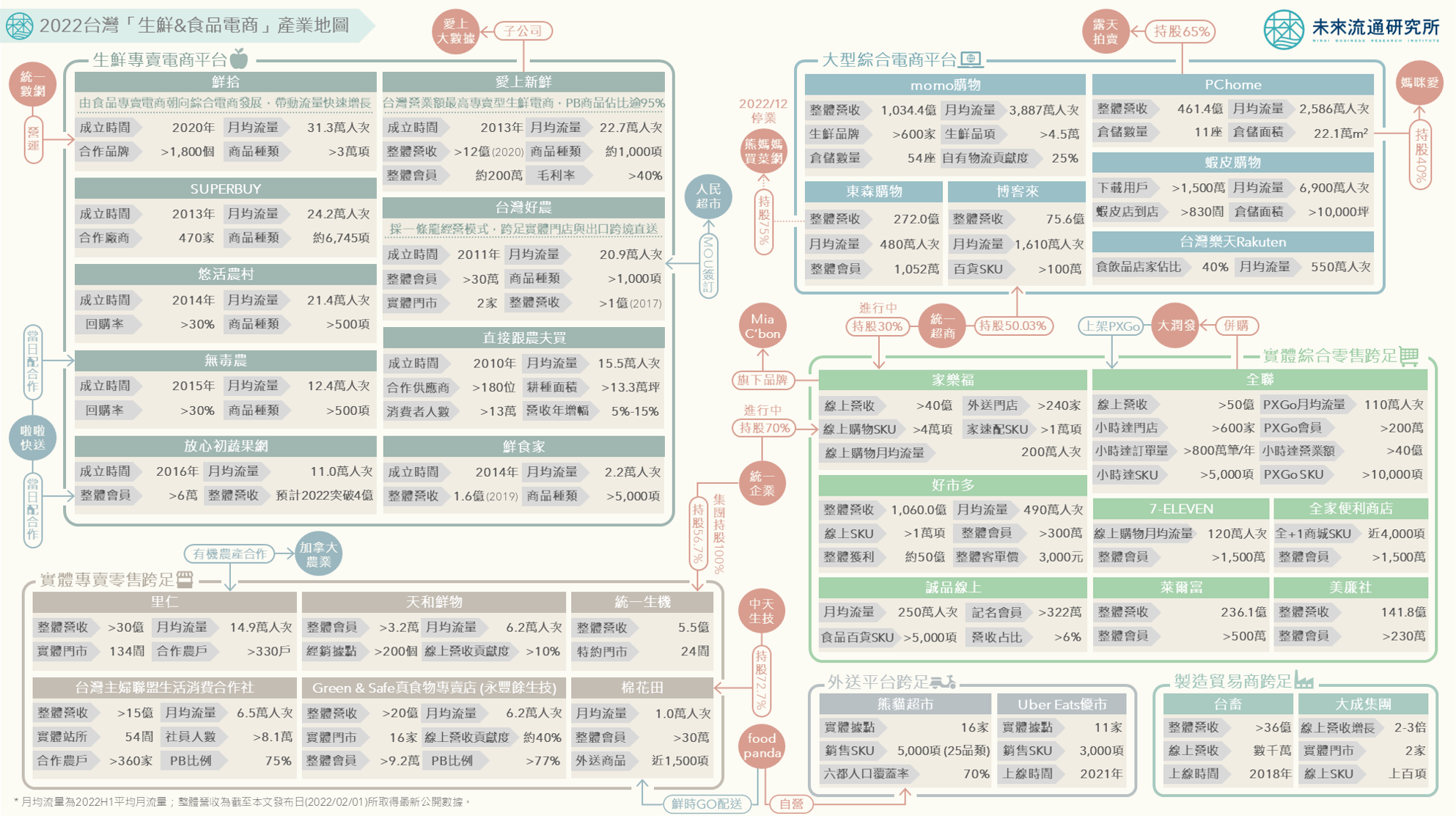

台灣生鮮食品電商產業於 2010 年前後逐步紮根成長,歷經十餘年發展後,市占結構與平台流量集中度均已逐步提高,但由於其鮮明的重資本特徵,整體產業仍持續面臨盈利壓力。未來流通研究所爬取彙整產業數據情報,繪製 2022 台灣「生鮮&食品電商」產業地圖,呈現主要業者經營數據&競合關聯,並歸納 3 項觀察重點,做為觀測台灣生鮮電商產業的重要參考佐證。

基期墊高+疫後退燒:成長率顯著降低,台灣生鮮&食品電商市場回歸理性增長

2020 年疫情帶來的長時間居家生活型態,使台灣生鮮食品電商產業在歷經十餘年的穩定發展後,迎來高達 21.5% 的罕見成長高峰,吸引橫跨外送平台、實體零售、製造貿易商社、大型綜合電商等領域的企業集團跨界投入布局,將產業快速推進至商業模式、銷售品項、參與角色均更加細分且多元的戰國時代。

然而,歷經兩年高速成長後,2022 下半年後線上消費開始快速回歸實體通路,加上因疫情效應構成的高基期,使 2022 全年生鮮食品電商產業規模成長率自 2021 年的 9.5% 回落至 4.5%。終端消費市場顯著降溫加上長期存在的高成本壓力,使部分企業決議撤出市場或調整營運規模,例如東森購物旗下熊媽媽買菜網 2022 年底宣告停業,旗下自有冷鏈倉庫將全數退租;熊貓超市證實將陸續關閉旗下 12 家超市據點(但亦同步宣告首度迎來單店轉盈);南韓最大電商 Coupang 則宣布調整在台營運範疇,全面退出生鮮電商業務,同時結束自有車隊營運。顯示產業正重回理性成長軌道,部分於疫情期間加大投入的企業亦同步調整策略重心與資源布局進行應對。

不過,雖然市場規模在疫情影響下劇烈變化,但仍維持長期成長走勢,尤其參與業者的大型化、多元化,以及消費模式與偏好的顯著轉變,對於整體生鮮食品電商產業產生長期且廣泛的影響,產業競爭版圖與疫情前相較已存在明顯差異。

歸納疫情爆發至今的產業發展脈絡可以看到,台灣生鮮食品電商產業正逐漸形成獨特的市場區隔:一方面以傳統生鮮專賣電商平台為主,走向更加特色化、利基化、精準化的深度會員經營與市場區隔,專注於維持穩定的企業獲利與服務品質;另一方面則以快速獲取市佔率的新進挑戰者—實體綜合零售通路企業為主,以線下生鮮供應鏈&門市據點結合短鏈物流,應用豐富的商品項目、配送速度、與廉宜的價格優勢(例如線上線下均一價),搶進長期以來由電商平台&非店面零售主導的線上生鮮銷售市場。相對於不少亞洲主要市場面臨生鮮電商撤退潮的挑戰,上述兩股力量正凝聚成為支撐台灣生鮮食品電商產業持續轉型、發展與成長的重要支柱。

實體據點+短鏈物流:全聯、好市多、家樂福領軍,實體綜合零售企業成為生鮮電商強勁挑戰者

生鮮食品向來為超市、量販等實體綜合零售通路的營運優勢所在,近年實體通路業者陸續投入自營線上購物網站,將生鮮食品銷售通路結構快速朝線上推進。此外,2019 年家樂福率先與外送平台展開合作,開啟應用門市發貨結合外送平台短鏈配送的創新快商務模式,不僅為實體零售業者開闢出挹注線上營收的第二戰場,在疫情下更成為零售通路商成功切入生鮮食品線上銷售市場的關鍵。

2021 年全聯在綿密的門市網絡基礎上推出自有「小時達」外送服務,寫下實體零售通路自營外送品牌的里程碑;2022 年家樂福推出自有外送服務「家速配」,線上銷售 SKU 超過 1 萬項,客單均價達 800-1,000 元;7-ELEVEN 於 2022 年初推出便利快超市「OPEN NOW」概念店,強化店鋪中生鮮與冷凍商品銷售,搭配外送平台服務,搶進生鮮快商務市場。

超市、量販等通路擁有在生鮮食品銷售領域中至關重要的「供應鏈」基礎設施(如全聯擁有7座生鮮處理中心、契養總噸數逾 3 千萬噸、超過 1,000 家門市據點),加上長期累積的會員基礎與外送平台用戶規模帶來的「流量」關鍵,以及大型連鎖通路所擁有的「品牌」價值與「規模經濟」,結合成為實體零售通路業者在跨足生鮮電商市場時的強大支援系統。

例如家樂福指出,應用單年度高達 900 億的採購規模及逾 300 家門市的迴轉率,能夠有效克服生鮮電商的高耗損挑戰,使生鮮&食品成為家樂福營運線上購物業務的最大優勢。而全聯推出的小時達服務,已覆蓋全台 600 家門店(相當於擁有 600 座衛星倉),2022 全年外送量逾 800 萬筆,年成長幅度近 500%。若加計線上購物網站與外送服務,2022 年家樂福與全聯網路銷售總額已分別超過新台幣 40 與 50 億元,擁有高黏著度與複購率的生鮮商品不僅功不可沒,也再度印證其做為「帶路雞」商品的高客流量價值。

實體綜合零售通路業者搶進長期以來由電商平台&非店面零售主導的線上生鮮銷售市場,也使過去在線上銷售領域中被視為小眾利基型市場區隔的生鮮食品,一躍成為高頻率網購消費品,對於整體產業形成至關重要的影響。「實體綜合零售業者」占台灣生鮮&食品電商產業比例自 2019 年的 4.3%,至 2021 年已增至 7.2%,推估 2022 年占比將進一步拉高至 7.9%。

利基優勢+會員經營:愛上新鮮、放心初等專賣電商平台穩健成長,支撐產業持續發展

「生鮮專賣電商平台」為目前台灣生鮮食品電商產業中,規模佔比最高、參與時間最久的支柱型業態。相對標準品電商產業,受到零碎複雜的供應鏈結構以及多元消費偏好影響,生鮮電商市場集中度明顯較低。不過,高度分散的產業競爭特徵也使市場得以容納支持大量中小型企業的參與,藉由各自獨具特色的利基優勢吸引消費者。

例如成立於 2013 年的「愛上新鮮」,2020 年營業額已突破 12 億元,為全台營業額最高的專賣型生鮮電商。愛上新鮮以「品牌商」為定位,自有品牌銷售比例逾 95%,以此構成獨特競爭優勢;本土有機農產品購買率最高網路商城之一,「台灣好農」提供涵蓋產地拜訪、圖文取材、包材建議、客戶溝通在內的一條龍服務。2018 年台灣好農國際館開站,跨足海外銷售服務,目前已可配送至港澳、星馬、日本、美加等地區;以海外特色生鮮及高級進口水果做為銷售區隔的「放心初蔬果網」,2021 全年營業額達 1.5 億元,客單均價介於 1,300-1,600 元,預計 2022 年營業額將突破4億元;2015 年成立的「無毒農」,則為目前全台唯一擁有農委會藥毒所技術移轉並接受指導的生鮮電商平台。無毒農創辦人指出,受惠於以忠誠客戶為營運重心的策略展現效益,雖然 2022 年營業額受實體消費回溫影響略為下滑,但客單價及回購率均成長逾 10%。

可以看出,不同於實體綜合零售門店強調廉宜價格及快速配送,主力滿足消費者具時效性日常採購需求的策略定位,生鮮專賣電商平台更加注重特色化&精細化的市場區隔、深度會員經營與品牌形象建立,以維持穩定的企業獲利與精緻服務品質為主要目標。雖然 2022 年後生鮮電商市場成長幅度顯著縮減,但仍有不少專賣型電商平台持續穩健成長,並逐步開拓出獨具特色的營運模式,成為支撐台灣生鮮食品電商產業持續發展的重要基礎。

原文出處:前往圖解情報庫